碳中和迎来百万亿级别绿色投资机遇

习近平总书记2020年多次明确表态,中国将力争完成二氧化碳排放2030年前达峰、2060年前实现碳中和的目标,这意味着未来三四十年我国将对现行能源结构进行重塑,其需要的绿色低碳经济投资规模将以百万亿元规模计,蕴含着大量绿色投资机会。绿色金融业务是金融机构介入碳中和的重要途径,其中,信托公司可考虑探索开展与碳中和相关的创新业务,如与碳交易结合的绿色股权投资信托、碳资产交易及托管服务信托等。此外,信托公司还可以深挖碳中和产业链中各细分领域的优质上市公司,开展定增等多元化综合服务。

一、碳中和

(一)碳中和提出的背景

2020年9月,习主席首次提出中国将力争于2030年前实现碳达峰,在2060年前实现碳中和。随后12月习主席进一步提出:到2030年1)将可再生能源占一次能源目标比重提高至25%;2)单位GDP二氧化碳排放比2005年进一步下降65%以上;3)可再生能源装机容量目标超过12亿千瓦。

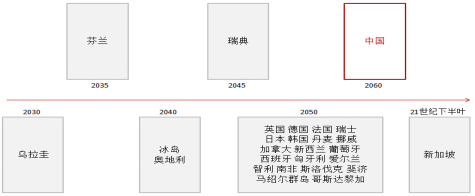

我国提出碳中和的主要原因是为了应对全球气候变化带来的挑战。根据《巴黎协定》提出的到本世纪末全球平均气温较工业化前水平上升幅度控制在2°C之内的目标,全球需要在2065-2070年左右实现碳中和。由于我国是全球碳排放量最大的国家(2020年末占比32%),减排压力更大,实现碳中和的时间将略晚于大部分国家。

图1 28个承诺国碳中和目标时间表

资料来源:公开资料收集,中融信托

(二)碳中和的概念和意义

碳中和(或“净零碳排放”)指企业/团体/个人测算在一定时间内直接或间接产生的二氧化碳排放总量,再通过植树造林、碳捕捉及储存等形式,以抵消其产生的碳排放量,实现“零排放”。关于碳中和的承诺充分体现了我国的大国责任和担当,对推进《巴黎协定》在全球实质性落地具有重要意义,也是“构建人类命运共同体”最重要的举措之一。“30、60”是一个硬性指标,也是贯彻新发展理念、推动持续高质量发展的必然要求。这一目标的实现有利于确保我国能源独立及能源安全,同时有望利用新的技术和产业优势实现 “弯道超车”,重塑全球能源新标准及产业链。此外,碳中和将在产业链细分领域创造大量就业机会,有助于维护社会稳定。

(三)碳中和的现状

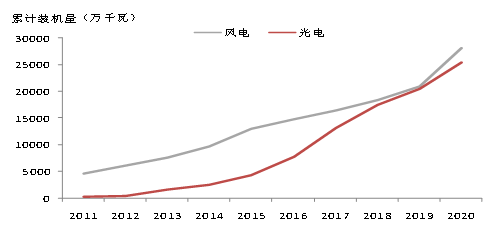

我国的碳排放量主要来自于电力行业,尤其是火电。为优化能源结构,过去十年,我国可再生清洁能源发电规模持续上升,尤其是光电发展迅猛。

图2 过去十年我国光伏、风电累计装机量

资料来源:《中国能源大数据报告(2020)》,中融信托

对碳排放的规范和约束最重要的手段之一是碳交易,主要有三种交易机制:清洁发展机制(CDM)、联合履行机制(JI)及国家排放贸易机制(ET)。从交易模式看,碳交易市场以配额交易为主导,辅以核证自愿减排量(CER)交易。目前全球21个碳排放交易体系覆盖的碳排放量占比为18%。其中,我国碳交易市场发展分三个阶段:2002-2011年,在CDM模式下介入国际市场;2011-2020年,设立北京等八大碳排放权交易试点区,初步建立起碳交易市场;2021年之后,启动全国碳交易市场。

受新冠疫情影响,截止2020年末,我国八个试点地区碳配额成交量及总额分别为5740万吨及15.8亿元,分别同比下降18.5%及微升0.5%。其中,广东省交易最活跃,其碳配额累计成交量和总额分别为1.72亿吨及35.6亿元,占比分别为38%及34%。

(四)碳中和的机遇

碳中和目标提出后全国碳交易市场建设进一步加快,通过自愿减排机制,能为可再生能源企业带来额外收益,同时通过市场化竞争优化成本,改变不同能源企业之间的比较优势。

从能源供求两端看:供给侧,目前电力领域的碳排放量占比40%以上,是未来我国减排最重要的部分;需求侧,将加快低碳建设,实现重要行业彻底脱碳。

表1 我国碳中和实现目标对主要行业的影响

资料来源:安永,中融信托

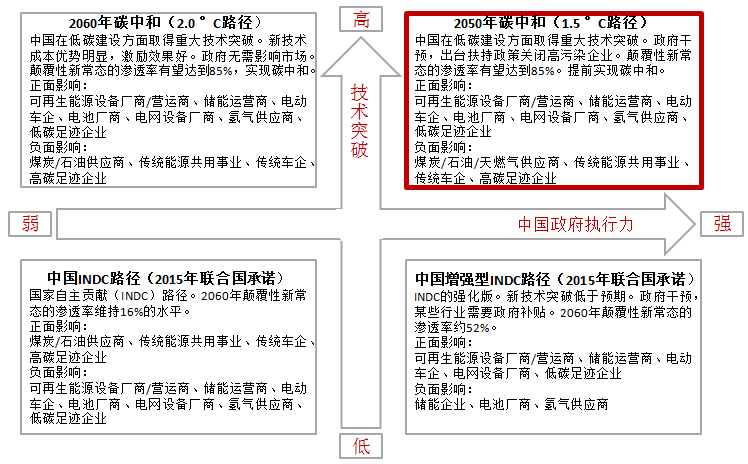

从量化角度看,有研究机构预测如果要实现1.5℃目标路径,需累计新增投资接近140万亿元人民币,超过每年GDP的2.5%。目前国内碳中和与绿色金融领域最权威的经济学家之一马骏预测仅重庆市在未来三十年的相关绿色低碳投资规模就可能超过8万亿元。这是巨大的蓝海市场。

表2 中国碳排放路径情景分析图

资料来源:清华大学气候变化与可持续发展研究院,《中国长期低碳发展战略与转型路径研究》,UBS,中融信托

二、绿色金融

如上所述,如果要实现碳中和的目标,需要大量绿色低碳投资,而其中绝大部分投资需借助金融系统调动更多社会资本参与其中。这直接涉及到绿色金融,也是金融行业参与碳中和的主要切入点。

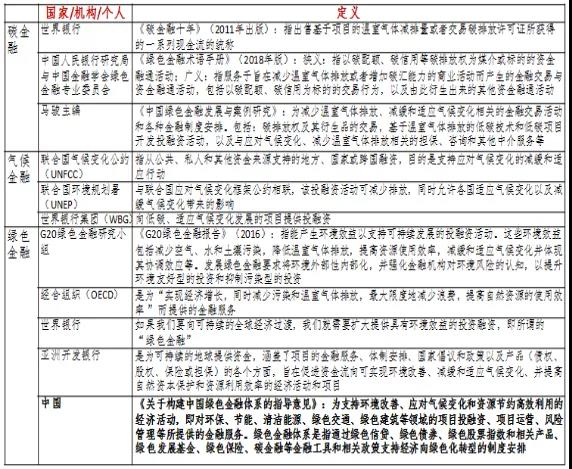

(一)绿色金融概念

大力发展绿色金融是实现 “30、60”目标的重要举措,也是“双循环”新发展格局下金融供给侧结构性改革的重要内容之一。从概念看,绿色金融的范围大于气候金融,气候金融又大于碳金融。

表3 碳金融、气候金融、绿色金融的定义

资料来源:兴业研究,中融信托

(二)我国绿色金融现状

今年初中国人民银行在重点工作的部署中明确提出:“落实碳达峰碳中和重大决策部署,完善绿色金融政策框架和激励机制。…完善绿色金融产品和市场体系,持续推进绿色金融国际合作。”

目前我国绿色金融体系与碳中和目标仍存在一定差距,主要是:现有体系与碳中和目标不完全匹配;环境信息披露的水平不符合相关要求;激励机制不健全;对气候转型风险的认知和分析能力不足;许多产品不完全适应碳中和的需要,还没有与碳足迹挂钩,碳市场和碳金融产品的投资配置作用有限;碳市场对外开放程度低。

(三)建议

基于绿色金融目前面临的差距,许多专家学者给出了不同的发展建议,其中,马骏认为大致可从两方面入手:一是政府主导加快制定“30、60”路线图,出台低碳、零碳转型的激励政策,强化“部门+政府+金融机构”之间的协调配合;二是系统性构建符合碳中和目标要求的绿色金融体系,鼓励引导社会资本充分参与建设。

三、信托公司参与的路径探讨

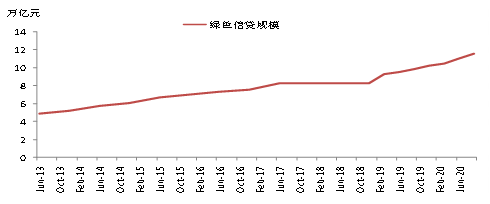

中国银保监会在部署2021年重点工作任务中明确提出“积极发展绿色信贷、绿色保险、绿色信托”,其中,绿色信贷目前相对成熟,近年来规模持续上升,而绿色保险和绿色信托仍处于起步探索阶段。

图3 绿色信贷规模增长趋势

资料来源:Wind,中国人民银行,中融信托

从信托行业的角度看,由于信贷类和资产证券化业务已经非常熟悉,因此绿色信托贷款以及绿色资产证券化业务具有较好的业务基础,介入相对容易。在创新类业务中,如前所述,现在很多绿色金融产品没有和碳足迹挂钩,因此未来信托可探索与碳足迹/收益挂钩的各类绿色股权投资信托、碳资产交易和托管服务类信托等创新型业务。此外,我国也已编制了一些绿色股票、及债券指数,例如沪深300绿色领先股票指数等。同时,延伸领域,如新能源,目前已有6个主要指数相关的基金,合计规模接近500亿元。信托公司未来也可考虑配置部分符合绿色产业要求的股票、债券、指数基金等创新产品。最后,作为大力发展服务类信托的重要组成部分,绿色公益慈善信托也是未来可探索开展的创新业务领域。

图4 国内新能源相关主题指数基金规模(规模剔除ETF联接)

资料来源:Wind,中信证券研究部,中融信托

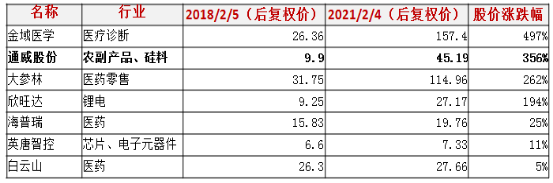

除了直接开展绿色金融业务,由于碳中和涉及的众多产业链中存在大量优质上市公司,信托公司还可考虑积极参与这类企业的定增等其它资本市场业务。比如受益于可再生能源装机容量的大幅增长,在上游硅料供不应求,细分领域的代表企业之一通威股份产销两旺,近年来业绩表现非常稳定。这类产业链上下游的代表企业也是信托公司应长期予以关注和争取多元化业务合作的优质标的。

图5 过去三年部分长期跟踪的上市公司股价表现

资料来源:Wind,中融信托

注:文中资料来自公开资料,仅做参考。

相关文章

2.凡本站及其子站转载、编译或摘编自其他媒体的内容,转载、编译或摘编的目的在于传递更多信息,并不代表本站及其子站赞同其观点和对其真实性负责。其他媒体、网站或个人转载使用时必须注明文章来源,并自负法律责任。